1、6月全国乘用车市场回顾

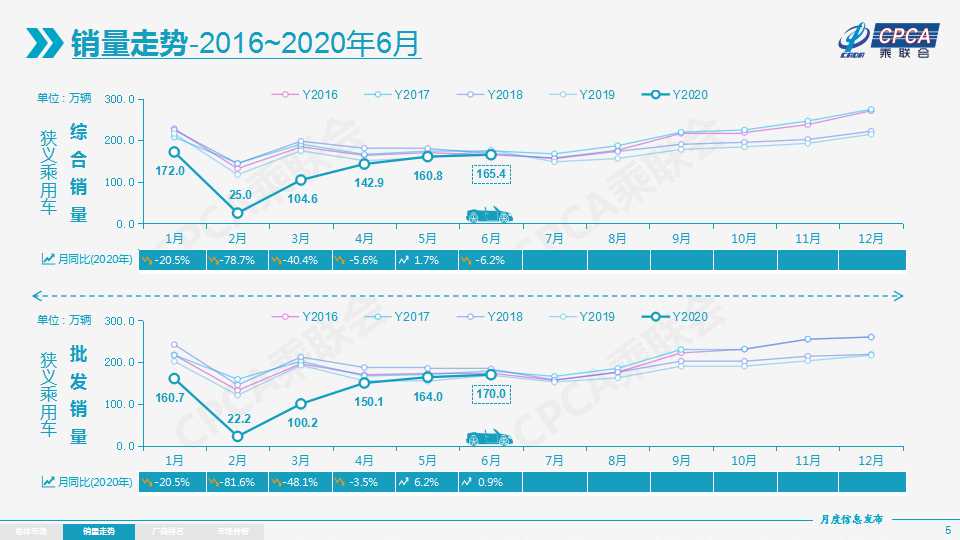

零售:6月乘用车市场零售达到165.4万辆,环比5月的零售增长2.9%,由此实现3-6月的持续4个月零售环比增长。6月零售同比下降6.2%,但19年6月国五低价甩货导致零售基数偏高是非正常的,因此分析主要看6月环比走强,上半年全国乘用车市场销量的V型走势体现出疫情后的促消费政策引导市场恢复效果良好。

6月份全国乘用车市场打破往年淡季市场下行规律,呈现恢复性增长,这是政策与市场多因素推动的效果。6月的重庆车展等各地展会已经正常启动,以及各地五花八门促消费政策的持续推进,加之强势品牌的产销提升,推动零售走强。

疫情下的区域需求结构再平衡将初步显现,中西部地区由于外出务工人员滞留,就地创业谋工的增加,购车群体在中西部开始集中释放。

6月中旬北京局部突发疫情和南方雨水偏多,对行业产销、零售增长带来了一定的影响。

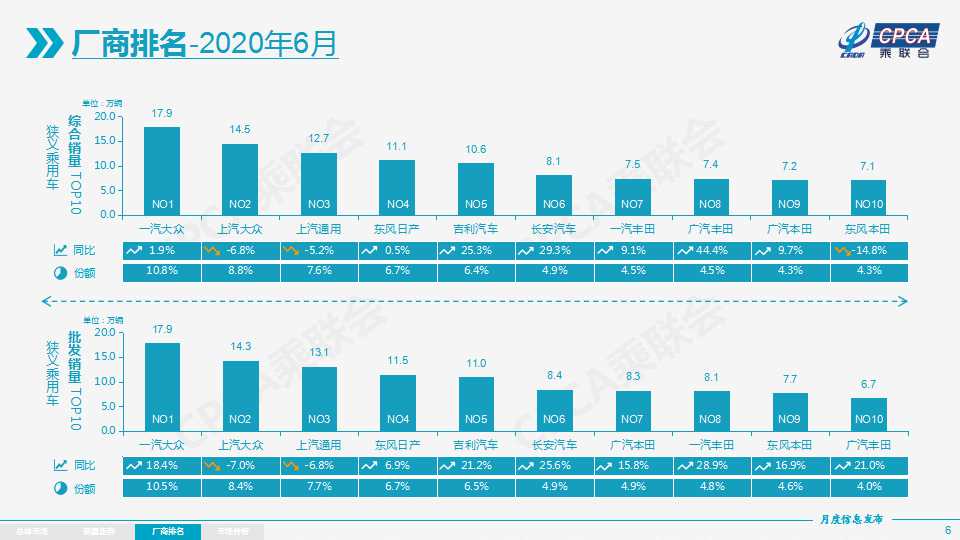

6月豪华车零售同比增长27%,环比增长9%,市场份额创出14.9%的历史新高。消费升级的高端换购需求和豪华车型促销折扣价格下探,带来的价格优势迅速引领细分市场回暖。6月主流合资品牌零售同比下降7%,环比增长3%;但自主品牌总体压力较大,6月零售同比下降16%,且环比5月持平,市场份额32%,创出了近年来的新低。

6月日系品牌零售份额25.9%,低于德系品牌的27%;但日系批发份额达到26.4%,高于德系的25.9%,日系主力品牌全面走强。

20年1-6月的全国乘用车市场累计零售770万辆,零售同比累计下降23%,今年累计销量同比净减224万辆,约占去年零售总量11个百分点。今年零售下降主要是受到春节偏早和疫情因素的影响,分季度看,一季度损失208万辆,二季度损失只有17万辆。

出口:6月乘用车出口3.9万台,同比下降35%。从5月海关汽车出口看,对发展中国家出口偏低,出口西欧部分国家较强。

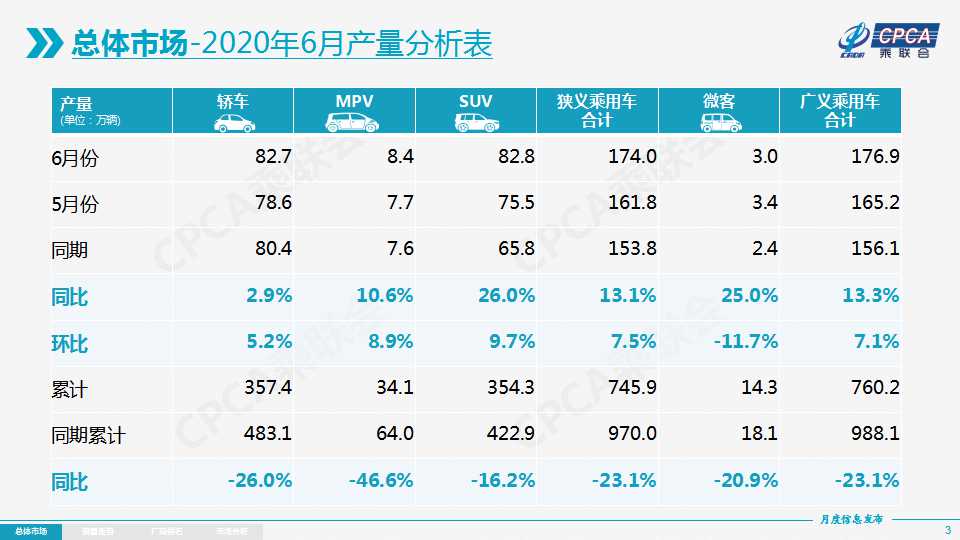

生产:6月乘用车生产174.0万辆,同比增长13.1%;1-6月累计生产745.9万辆,同比下降23.1%,产量减少230万辆。6月豪华车生产同比增长37%,目前欧洲汽车零部件的供应链逐步复产,供应链断链风险基本消除。

批发:6月厂家批发销量170.0万辆,同比增长0.9%,环比增长3.7%。这也是持续两个月的批发正增长。1-6月累计批发销量766.0万辆,同比下降22.9%,同比减少了222万辆。6月是上半年结束,部分厂家和经销商都在实施各种强有力的措施促进销量的提升。

库存:6月厂家库存增加了3.9万辆, 6月国五生产截止前的生产增长不大,日系品牌生产表现出色。6月的渠道库存相对增加0.7万辆,4-6月的经销商库存持续小幅补充。

新能源:6月新能源乘用车批发销量8.56万辆,同比下降34.9%,环比增长20.1%。其中插电混动销量1.77万辆,同比下降11%。纯电动的批发销量6.7万辆,同比下降40%。6月电动车高端化趋势明显,A级及以下电动车同比下降56%,B级及以上电动车同比增长8倍。6月独资与合资新能源表现较强,成为新能源车市重要力量。

6月普通混合动力乘用车批发3万辆,同比增长了50%。

2.7月全国乘用车市场展望

7月有23个工作日,与去年7月一致,是今年工作日产销最长的月份。由于2月疫情期间的休假较多,今年夏季高温假的时间相对会缩短。

受疫情影响,海外游大部分转为国内自驾游,自驾游必须配备空间大、性能好的新车,新购与换购的需求近期也会凸显。7月初是高考季,高考后购车、换车出游也是部分家庭的新选择。

7月预计将进入极端天气高发期,高温天气或将影响白天进店客流;车企或将倾向于以户外夜展和商圈集客等手段来聚拢人气。

由于去年国六提早实施,导致经销商低价甩货,进而致使区域价格混乱,7月后价格复原导致销量偏低。今年上半年终端价格维护较好,下半年市场惯性平稳走强是值得期待的。

随着北京疫情的全面受控和响应级别逐步下调,各地营销活动逐步恢复。今年的成都车展首次在7月底举办,夏季新车的发布也会相对提早,强大的新品传播将推动下半年车市走强。

今年1-5月汽车制造业利润下降33.5%,但五月汽车制造业盈利同比回升到27.7%,国际疫情带来的资源价格下降对车企降成本也是利好。随着企业经营改善,也使下半年车企有更多的资源推动市场走强。

3.乘商分化的促消费仍需加力

今年的车市呈现乘用车市场弱,卡车市场强的“乘弱卡强”的特征。尤其是4-5月的卡车市场销量同比增长分别达到33%和53%,6月卡车仍保持正增长,这充分体现汽车市场的生产类与消费类产品市场脱节的特征。

拉动卡车市场报复性增长的原因是多元的:

首先是电商物流拉动公路运输的需求增长。疫情影响下的居民消费电商化趋势进一步强化和拉动物流运输。1-5月,社会消费品零售总额下降13.5%;但实物商品网上零售额增长11.5%,占社会消费品零售总额的比重为24.3%;在实物商品网上零售额中,食品类和使用类商品分别增长37.0%和14.9%,服装类商品下降6.8%,各地消费券对社零消费刺激已经得到多机构的测算验证。食品类的高增长对物流体系的要求很高,生鲜冷链等运输也是体系化的仓对仓、仓到站、店到家的卡车组合配送体系。在物流的仓对仓运输领域,重卡优势更明显。重卡市场超火爆景象已经延伸到进口车,今年5月虽然乘用车进口下滑50%,但进口重卡同比增长61%,体现物流的高端重卡需求在高涨。

其次是国三柴油车淘汰的影响。近期各地采取强力措施打击假国三,带来巨大换购增量。2018年,国务院发布了《打赢蓝天保卫战三年行动计划》,其中提及2020年底前,京津冀及周边地区、汾渭平原淘汰国三及以下排放标准营运中型和重型柴油货车100万辆以上。北方重点区域市场上的国三车可能要远远超过100万。由于柴油假国三问题严重,因此很多地方采取多管齐下的政策,让国三老旧货车举步维艰,不得不换车。这也导致换车刚性需求的增加,一季度没换车,之后必须加速更新,否则无法上路正常经营,预计该利好因素或将持续到年底。

第三是地方发债刺激基建。今年全年国债、特别国债和地方债发行额加总达到约8.5万亿元。发行进度与2018、2019年相比,今年的地方债提前下达、金额数较大,进度明显快于2018年和2019年。专项债的大规模发行、使用,对稳投资、稳经济起到了重要作用。地方债资金主要投向各类工程和基础设施项目,刺激基建、工程类车辆和工程机械的需求进入上升周期。

同时,今年的治理超载力度仍较大,营运客户需要购买适应新法规标准的新车。

今年卡车市场呈现疫后报复性反弹特征,乘用车市场呈现消费低迷的恢复性增长特征。随着疫情影响下的中国经济内循环趋势增强,促进消费才能拉动经济增长,以家庭购车为载体,盘活总体销量流量的促消费意义重大。因此下半年仍需要政策支持乘用车消费。

4.车企分化加剧主要是新车消费高端化

2017年乘用车车市零售达到近年来峰值的2320万辆,随后回落到2019年的1968万,下行速度过快。尤其是2020年的1-5月车市下行压力加大,疫情导致需求差异化,促使车市分化进一步加剧。

近期高端25万以上销量份额持续增长,入门级乘用车销量份额剧烈下滑。较2017年总量的峰值,2020年上半年8万元以下乘用车市场零售量下降63%,远大于总体市场下降33%的幅度。很多消费者是根据心理承受价位买车的。8万元以下占乘用车市场的比例,从2017年至2020年的分别是:28%、25%、19%、16%,这对大部分自主品牌车企来说都是巨大的环境冲击,带来产能利用率下降和经销商亏损剧增,容易导致产销体系崩盘。

消费者的购买力是逐步升级的,尤其是如今换购群体的比例在逐步增大,消费均价逐年走高的倾向十分明显。随着车市下行压力下的竞争加剧,高端品牌车型的价格下压趋势进一步突显:豪华品牌销售均价从2017年的35万元下降到33.5万元,合资品牌的均价从13.8万降到13.5万,自主品牌新车在性价比提升的同时,交易均价也从2017年的8万元,上升到2020年的9.3万元。豪华与合资车价双向下压,而自主均价在提升,带来的结果就是自主品牌的价格优势不再,8万元以下需求明显趋弱,高端突围又艰难。未来低端市场成长关键点或将落在入门新能源车型的个人客户竞争上。

从自主品牌与合资品牌的产品结构对比来看,自主品牌轿车主要是在8万元以下,占到自主轿车总量60%,而合资品牌8万元以下轿车占比仅有10%。因此目前主流轿车车型中的自主品牌很少,预计自主品牌SUV市场也会出现类似趋势。

5.新能源车下半年正增长是大概率现象

6月新能源车市场虽然同比仍是34.9%的负增长,但从7月开始的下半年新能源车月均增速预计将保持正增长。

2020年上半年的新能源车市场低迷首要原因是受基数偏高的影响。2019年6月底是新能源车补贴锐减的时间节点,400公里以上车型综合补贴从3月的7.5万降到二季度的4.5万,随后再降到2.5万的低额补贴,低于欧美新能源补贴的中位水平。新能源车销量从补贴转向市场的硬着陆,销量下滑压力急剧增大。第二是受疫情影响,国际油价暴跌,新能源车的性价比下降,加之一些安全性负面信息,消费者选择新能源车热情下降;第三是由于疫情的影响导致出行偏好从公共车型转向私人出行,整个出租网约车更换新车受到一定影响,进而降低了新能源市场的需求量;第四是各地的促销政策和疫情期间不限号或增加牌照投放量的措施,促进了传统车的购买量,进而削弱了新能源车的优势。

下半年新能源车市场消费环境较上半年改善,带动新能源车下半年三、四季度环比二季度销量会出现正增长,二季度与去年下半年销量相近,因此下半年新能源车同比必然实现正增长。

下半年的双积分政策推动力度加大,从对比优势看,插混仍是短期合资品牌和豪华品牌实现双积分达标的重要措施。国内新能源车的插电混动市场份额在20%以上,近期的合资品牌插混在蓄势爆发,新势力增程式电动车增量速度也较快,基本能弥补传统自主品牌插混下滑的销量损失。

纯电动出租网约车市场在上半年受到疫情的较大影响,A级新能源车也因此损失较大销量。预计下半年出租网约车市场会有一定的恢复增量。

6月特斯拉在纯电动市场销量份额23%,而下半年特斯拉仍是纯增量,下半年的电动车市场会明显高于去年下半年水平。

A00级微型电动车市场自19年下半年开始萎缩严重,但随着五菱等汽车销量领军企业加大A00级电动车市场投入,A00级微型电动车替代高端老年代步车市场的效果逐步体现,A00级电动车有望重续辉煌。

6.新能源积分价格将飙升

近日工业和信息化部发布关于《乘用车企业平均燃料消耗量与新能源汽车积分并行管理办法》修正案。随着方案的发布,新能源积分交易价格将大幅提升。

前期新能源积分偏低的交易价格,是双积分政策体系尚未协同运作情况下的异常的低价,与企业的成本付出不成比例。

随着补贴下降,中小企业的新能源积分获取难度增大。很多大企业新能源积分尚未有效获得,新能源积分的价值大增,新能源积分交易价格会在去年超低的交易价格基础上,实现暴增。

由于2019年的新能源积分可以直接结转到2020年,而近期部分车企的新能源产销量较低,未来的小规模生产新能源车获取积分难度加大,纯电动单车最高基础分值也从5分降到3.4分,因此现有积分还是很宝贵的。

由于疫情影响新能源车的投放节奏,企业的新能源积分可以用2021年生产的抵冲2020年的亏欠积分,因此2021年的新能源车市场销量必然会高增长,这也是双积分政策的最佳效果。

7.新势力回归线下开店

国内乘用车4S经销店的占地面积大、装修成本高、运营成本偏高、库存压力大,近期这些问题总被吐槽。但4S店模式的服务标准高,接待规范等带来的良好消费者体验是交口称赞的,绝大部分消费者都乐于在4S店看车和购车。4S店是提升消费者对整车企业品牌价值认可的有效渠道,也是功不可没的。

汽车网上销售一直是销售模式的创新举措,但随着线上与线下的融合,线下实体店的价值被重新认可。近日部分国内外新势力车企表示:计划大幅提升线下门店的开办数量,辐射到主要的大中型城市。甚至原来准备全面关闭线下门店的车企也是回归加速开店的线路,这是很好的市场化选择。即使苹果、华为、小米等标准化的手机产品,其共同选择的渠道策略也是直营与分销的多元化并存。

虽然4S店的进销差价在6%左右甚至更小的差价,但市场竞争下的品牌促销、路演、广告等成本远高于进销差价,加之车企营销部门设计的经销店运营与返利体系,线下店头运营是不可或缺的。仅靠超强产品力实现的官网销售是难以为继的,未来多渠道的销售,尤其是线下体验仍是绕不开的环节。